仮想通貨を触り始めると、「ただ買って保有するだけ」ではなく「運用して利回りを稼ぎたい」と考えるようになります。ぼくもそうやってDefiの世界を知るようになりました。

今日はそんなDefiで運用する際に理解しておいた方がよいステーブルコインというものを整理していきたいと思います。初心者から中級者にステップアップするためにも、ステーブルコインの仕組みを理解しましょう!

ステーブルコインとは何か?

ステーブルコインとは、仮想通貨の一種です。ただしビットコインなどの仮想通貨とは違い、価格が安定している仮想通貨です。

代表例がUSDTやUSDCという仮想通貨ですが、これらはUSドルとペッグされていて、1ドルの価値を保つように作られています。名前に「USD」と付くことからもわかる通り、USDに対しての価格を安定させるプログラムの組まれた仮想通貨です。

Stable = ”安定した”という名前からもわかる通り、価格が安定しています。そして、実はステーブルコインにもいろいろな種類があります。

しかし単純化のため、ここではUSD、EUR、JPYなどの法定通貨に対して安定しているステーブルコインを対象とした記事を書きます。

(他の種類としては、ゴールド(金)などのコモディティ商品に対して価格を安定させているようなタイプがあります。)

なぜステーブルコインが必要なのか?

ステーブルコインは仮想通貨でありながら価値が安定しているので、多くの人から好まれています。

今の世の中ではみんな資産価値を法定通貨ベースで考えますよね。日本人なら1,000万円とか1億円といった言い方でお金持ちなのかどうかを判断します。国際的にはドル建てですね。100万ドル持っていればミリオンダラーと言われます。

なので、仮想通貨に投資していても法定通貨ベースでの安定性に対するニーズは常に存在するんです。

ビットコインやイーサリアムはだいぶ大きいアセットになってきました。それでも変動の大きさは株や為替の比ではありません。仮想通貨がハイリスクなアセットであることは言うまでもありません。

本来リスクが高いはずの仮想通貨でありながら、資産を減らすことなく保有できることがステーブルコインのメリットです。それゆえにニーズが高いのです。(しかもそのステーブルコインを運用することで高い利回りを得られてしまうのが仮想通貨の世界です。)

では、そんなステーブルコインにはどのような種類があるのか、説明していきたいと思います。

ステーブルコインのタイプ①法定通貨担保型

まずは法定通貨を担保にしたタイプです。メジャーな仮想通貨でいうとUSDT、USDCなどがあたります。

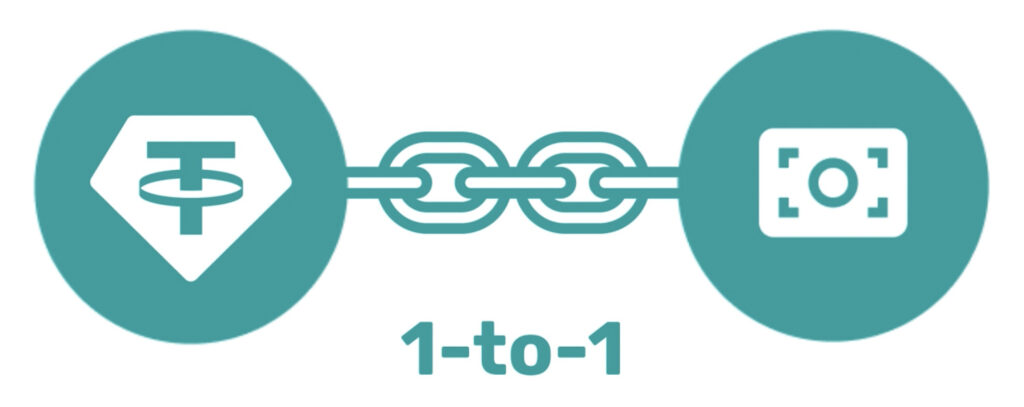

これはシンプルに、仮想通貨の発行量に対し1:1の割合で裏づけとなる法定通貨(ドル)の担保を準備し、価格を安定させているタイプのステーブルコインです。

例えばUSDTならば発行元のTetherがUSDTの発行量と同じ金額のドルを銀行口座に預けておきます。そしてその担保と同じ量のUSDTを発行します。そのため、1USDT = 1USDというレートを約束できるように設計されていることになります。

これはとてもシンプルでわかりやすいですね。同じ量のドルがバックに存在するので、その価値は保証できるということです。

(補足:USDTの運営もとであるTetherの担保資産が調査されていて、結構な割合を現金ではなくCP(コマーシャルペーパー)で持っていることがわかっています。倒産リスクがあるとされている中国の不動産関連も含まれていたことからUSDTの担保は信頼できないのでは!?という話が仮想通貨界隈ではちょっとしたスクープになったことがあります。それでも今でもUSDTは安定を保っています。)

ステーブルコインのタイプ②仮想通貨担保型

次に出てくるのが仮想通貨を担保にしたタイプです。メジャーな仮想通貨でいうとDAIがこれにあたります。

上でも書いている通り、仮想通貨は価格の変動が激しい(ボラティリティが高い)です。そのため、この仮想通貨を担保に発行するタイプのステーブルコインでは、担保資産を多めに持っておく必要があります。

万が一担保である仮想通貨の価格が急落すると、そのステーブルコインの安定性が損なわれるリスクがあるからです。実際に発行するステーブルコインの量よりも多く、担保となる仮想通貨を持っておくことでそのリスクを回避する仕組みになっています。

このタイプの代表例であるDAIは、Maker DAOというプロジェクトが運営しています。DAIはETH(イーサリアム)を担保にしてDAIトークンを発行しています。

もう少し詳しく見ていきましょう。DAIではETHを担保にする事で最大で、担保にしたETHの2/3相当の(USD建て)DAIを発行できます。

DAIでは常に1DAI = 1USDとしてスマートコントラクトを組んでいます。例えば1ETH = USD3,000のレートで1ETHを担保に預けた場合、2,000DAIを借り入れる事ができます。借り入れたDAIを償却する際も1DAI = 1USDです。

なんか、これだとわかるようでわからないよ!という人もいるかもしれませんね。つまり、DAIはドルのような法定通貨によって価格が支えられている訳ではありません。担保はETHなんです。担保の価格も変動するんです。だから市場価格の2/3相当のDAIしか発行できないのです。

では、DAIはどのように価格を1ドルになるようなメカニズムにしているのでしょうか?それは、スマートコントラクトです!

基本的にDAIは市場価格がいくらであろうが、常にスマートコントラクト上でのDAIの借り入れ/償却時は1DAI = 1USDのレートで実行されます。

実際の仮想通貨市場での取引は常に需給バランスに影響を受けるので、変動があります。0.99、0.98と安くなることもあれば1.01、1.02と高くなることもあります。

そうなると市場から0.99で仕入れてMaker DAOの償却に回せば1%稼ぐことができてしまいます。逆に市場のレートが1.01ならMaker DAOのスマートコントラクトで発行して市場で売れば1%を稼ぐことができてしまいます。

こういう取引を投資の世界では「裁定取引(アービトラージ)」と言います。これを専門にしているプロ投資家がいるくらい、金融の世界では重要な概念です。

こうした利ザヤを稼ごうというインセンティブが働くことで、レートはスマートコントラクトのレート、1DAI=1USDに収束していきます。

1DAI =1USDというレートはスマートコントラクトで固定されているので、担保であるETHの価格が変動しても、つねに一定です。それが「ステーブル」である所以です。

このように、DAIは借入、償却を全てスマートコントラクトで管理するメカニズムで価格をステーブルに保っています。全てプログラムによって自律的に運営されていて、USDTのようにドルを預けていないのが大きな特徴です。

ちなみにETHの総額のうち1%がこのDAIのスマートコントラクトにロックされているそうです!ETHといえばビットコインに次ぐ第2位の仮想通貨ですが、その1%ですよ。すごい規模ですね!

ステーブルコインのタイプ③無担保型(アルゴリズム型)

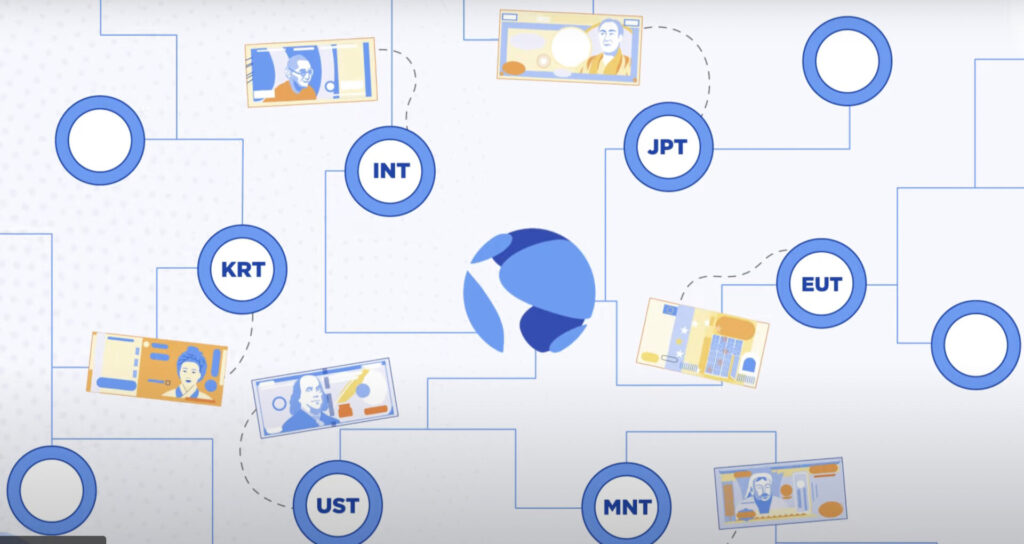

無担保型ステーブルコインとは、価値の裏付けにほかの法定通貨や仮想通貨の担保を持たないステーブルコインです。アルゴリズムで価格を調整するので、アルゴリズム型とも呼ばれます。

無担保型ステーブルコインの例といえばUST(Terra USD)です。USTはステーブルコインなのに20%のAPYが得られるということで有名です。2021年下期あたりからTerraの人気上昇とともにものすごく盛り上がっているステーブルコインです。

無担保型ステーブルコインは担保を持たないので、市場の需給に応じてコインの供給量をアルゴリズムで調整しています。量を増やしたり減らしたりすることで、その価値を一定に保っています。

コインの価値が1ドルを上回っている(1UST = 1.01ドルのような)場合、コインの供給量を自動的に増やして1コインあたりの価値を下げて1に近づけます。

一方、コインの価値が1ドルを下回っている(1UST = 0.99ドルのような)場合には、反対に供給量を減らして(償却=Burnと呼ばれる)コインの価値を上げて1に近づけます。

これらのように1コインあたりの価値をコントロールすることにより、常に1ドルに自動的に近づくようなアルゴリズムを組んでいるのが無担保型ステーブルコインです。

ところで、経済に詳しい人ならこのやり方は何かに似ているなと思いませんでしたか?そうです、中央銀行です。

中央銀行がインフレまたはデフレ抑制のために、マネーサプライを調節する仕組みと同じになっています。

中央銀行ではこれを手動で行っています。しかし無担保型ステーブルコインは仮想通貨なので、このプロセスがスマートコントラクトに刻まれたアルゴリズムに沿って自動化されています。

無担保型ステーブルコインは担保がないため、信頼が失われると価格をキープすることは他のタイプに比べて難しいです。(実際にペッグが崩壊したプロジェクトもあります。)

しかし、担保が必要ないという点は逆にいえばハッキングで担保資産を失うようなリスクもないと言えます。アルゴリズムだけでステーブルコインを本当にステーブルにできたらそれは理想ですが、果たしてそこまで行けるのか!?

ぼくはこれは壮大な社会実験のようなものだなと思って見ています。

まとめ

というわけで、今日はステーブルコインの3つのタイプについて学んできました。

仮想通貨といえばリスクが高いというイメージがありますよね。でもステーブルコインをうまく使えば法定通貨に対しての暴落リスクを抑えながら仮想通貨ができるんです。

そしてそのステーブルコインにも3つのタイプがあることがわかりました。どれを好むかは人それぞれです。ただ間違いなく言えることは、変動の激しい仮想通貨だからこそ、リスクヘッジのためにステーブルコインをうまく使うべきということです。

ステーブルコインでも利回り10%くらい出せるところはたくさんあります。(上述の通り、USTなら20%出せます。)そうやって賢く運用して資産を増やしましょう!

おまけ:

さて、最後に少しぼくの個人的な見解を。そもそも通貨は信用が全てです。

ちょっとむずかしい話をすると…歴史を振り返れば「金本位制」から「管理通貨制度」に変わったのも担保ありから担保なしに変化したものです。

ということは最終的には無担保型のステーブルコインが来るのでは!?と思ったりするわけですが…それでもぼくはUSTの仕組みはまだ信用しきれない状態です。

何と言いますか、USTのメカニズムは一度資金が逆流した時に耐えられないような気がしてならないのです。ただ、これはあくまでぼくの個人的な見解です。

上にも書いた通り、これは壮大な社会実験だと思うので、行く末を見守りましょう。USTが10年経っても無事であったなら、信用できなかったぼくは大バカものという評価になりますが、それでも良いです。

仮にそうなったとしても、美味しい利回りを逃したという気持ちよりも、歴史の変化点を見たという気持ちで満たされることでしょう。

コメント